O que este artigo aborda:

- Gerenciar o fluxo de caixa é essencial para manter a operação de qualquer negócio em equilíbrio.

- Como funciona a antecipação de recebíveis?

- Quando optar pelo empréstimo empresarial?

- Quais são as principais diferenças entre as duas opções?

- Como escolher a opção ideal para o seu negócio?

- Fortalecendo a saúde financeira da empresa com a escolha certa

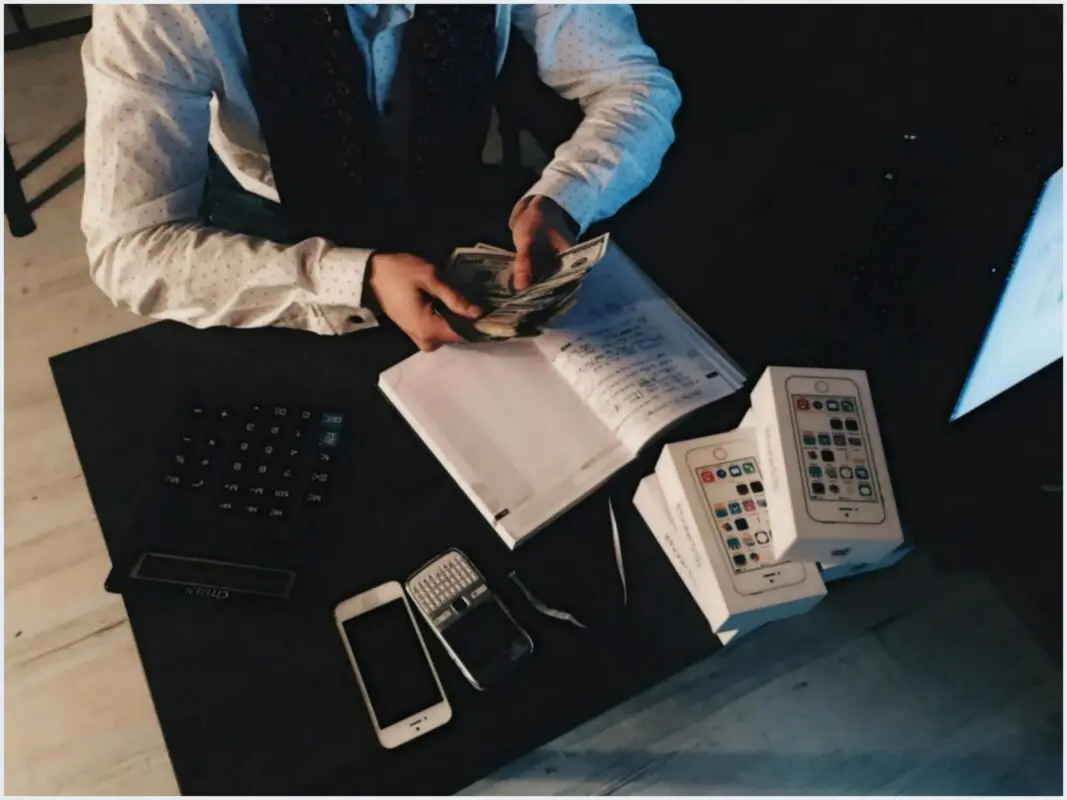

Gerenciar o fluxo de caixa é essencial para manter a operação de qualquer negócio em equilíbrio.

Empresas enfrentam desafios constantes para lidar com prazos longos de recebimento, pagamentos de fornecedores e outras despesas operacionais. Diante desse cenário, escolher entre antecipação de recebíveis e empréstimos pode ser determinante para a estabilidade financeira da empresa.

Cada uma dessas opções oferece vantagens distintas, e a decisão certa depende das necessidades específicas do negócio. Entender como cada uma funciona é o primeiro passo para tomar a melhor decisão e garantir um planejamento financeiro eficiente.

Como funciona a antecipação de recebíveis?

A antecipação de recebíveis é uma modalidade de crédito que permite à empresa receber antecipadamente valores de vendas realizadas a prazo. Ao invés de aguardar o pagamento total de parcelas futuras, o empreendedor pode antecipar parte ou todo o valor para reforçar o caixa e honrar compromissos financeiros.

Esse modelo é ideal para negócios que operam com vendas parceladas e precisam de liquidez imediata. Ele também evita o acúmulo de dívidas, uma vez que a antecipação não é registrada como empréstimo, mas como uma adiantamento do valor que já é de direito da empresa.

A simplicidade e a agilidade na operação são pontos de destaque. Muitas plataformas financeiras, como a iugu, oferecem esse serviço de forma totalmente digital e com taxas mais atrativas do que as encontradas em empréstimos tradicionais. Isso faz da antecipação uma solução eficiente para empresas que precisam manter o capital de giro em dia.

Quando optar pelo empréstimo empresarial?

Os empréstimos empresariais são indicados para situações em que a empresa necessita de uma quantia maior de recursos ou prazos mais longos para pagamento. Nesse modelo, o valor concedido pela instituição financeira é devolvido em parcelas, com juros, ao longo de um período previamente acordado.

Essa modalidade é útil para investimentos em expansão, aquisição de equipamentos ou projetos de longo prazo. No entanto, é necessário avaliar com cuidado as taxas de juros envolvidas e garantir que o fluxo de caixa seja suficiente para arcar com as parcelas do financiamento. A decisão por um empréstimo deve ser acompanhada de um planejamento minucioso, para que a dívida não comprometa a saúde financeira da empresa.

Quais são as principais diferenças entre as duas opções?

A escolha entre antecipação de recebíveis e empréstimo depende do contexto e das necessidades específicas da empresa. A antecipação é mais recomendada para necessidades de curto prazo, como pagamento de fornecedores ou folha salarial, garantindo que a operação continue sem interrupções.

Por outro lado, o empréstimo é mais indicado para situações estratégicas e de longo prazo, como a expansão do negócio. As diferenças principais envolvem taxas, prazos e riscos. Enquanto a antecipação oferece mais agilidade e menos burocracia, o empréstimo exige maior comprometimento financeiro, uma vez que inclui juros e outras condições contratuais.

Como escolher a opção ideal para o seu negócio?

Antes de tomar qualquer decisão, é essencial avaliar o momento atual da empresa e definir qual é o objetivo da captação de recursos. Se a necessidade for cobrir despesas imediatas e manter o fluxo de caixa saudável, a antecipação pode ser a escolha mais eficiente. Já para investimentos maiores e de longo prazo, o empréstimo pode ser mais vantajoso.

Também é importante considerar o perfil financeiro do negócio e a capacidade de pagamento. Empresas que precisam preservar a flexibilidade do caixa devem priorizar opções com menor impacto no curto prazo, como a antecipação de recebíveis.

Fortalecendo a saúde financeira da empresa com a escolha certa

A escolha entre antecipação de recebíveis e empréstimo não precisa ser excludente. Muitas empresas utilizam ambas as modalidades de forma estratégica, ajustando-as conforme as necessidades do momento. Ao adotar práticas financeiras inteligentes, é possível garantir um fluxo de caixa equilibrado e preparar a empresa para novos desafios.

O mais importante é que a decisão esteja alinhada aos objetivos e ao planejamento financeiro do negócio. A antecipação de recebíveis e o empréstimo, quando bem utilizados, são ferramentas poderosas para sustentar o crescimento e garantir a estabilidade da empresa ao longo do tempo.

Artigos relacionados: